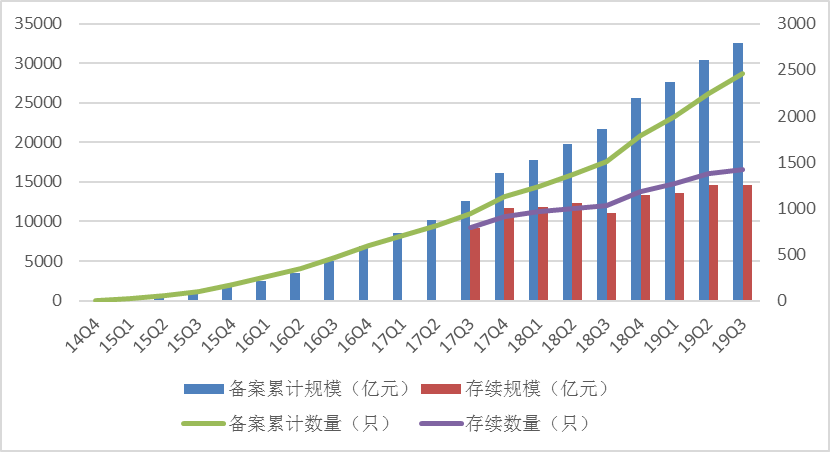

一、资产支持专项计划备案监测总体情况

自备案制以来至2019年9月30日,累计共有134家机构备案确认2465只资产支持专项计划,总备案规模达32575.56亿元。其中,终止清算产品1042只,清算规模合计13620.92亿元;已兑付本金规模17995.33亿元,兑付比例55.24%;存续产品1423只,存续规模14580.23亿元,存续规模长期以来保持稳定。

图1 备案制以来产品规模及数量增长情况(季度累计)

(一)发行规模、利率、期限及费率情况

1、发行规模

资产证券化产品单只平均发行规模为13.22亿元,三季度新增备案产品中,单只发行规模最大为99.40亿元,单只发行规模最小为0.39亿元。

2、期限

资产证券化产品单只产品平均期限3.42年,已清算产品实际存续期限大约在2.09年。

3、发行利率

2019年三季度,随市场融资环境变化, AAA级证券平均发行利率为4.97%,较二季度上升8个BP。三季度新增备案产品中,优先级预期收益率最低为2.98%,最高为10.50%。

(二)参与机构

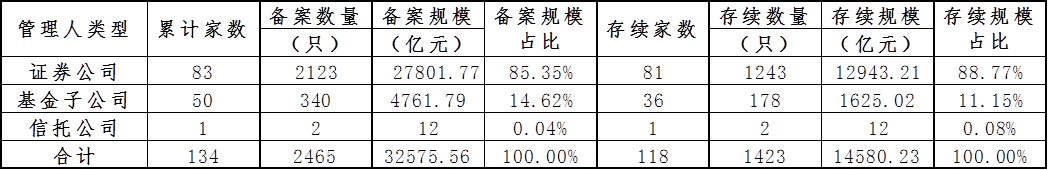

1、管理人

截至2019年9月底,共计134家 机构开展了企业资产证券化业务,其中证券公司83家、基金子公司50家、信托公司1家。三季度新增中邮证券以及中银资管开展资产证券化业务。

从备案累计规模来看,证券公司累计备案规模和存续规模占比逾80%,证券公司占有的市场份额较大。

表1管理人开展企业ABS业务总体情况分布

从管理人备案累计规模排名来看,德邦、中信、华泰、中金、平安五家证券公司无论是备案累计规模还是数量,均居前列。从管理人存续规模排名来看,前23位均为证券公司。

表2 管理人发行排名(按备案存续规模)

2、原始权益人

截至三季度,已发行资产支持专项计划的原始权益人约902家,行业构成较为多样,其中电商小贷、商业保理公司、资产管理公司、融资租赁公司备案累计规模较大。

表3 原始权益人发行排名(按备案存续规模)

902家原始权益人中有358家经外部评级,家数占比39.69%,其中信用等级为AAA级的原始权益人154家,占比17.07%;经评级的原始权益人备案产品规模15622.87亿元,规模占比47.96%。

图2原始权益人评级情况

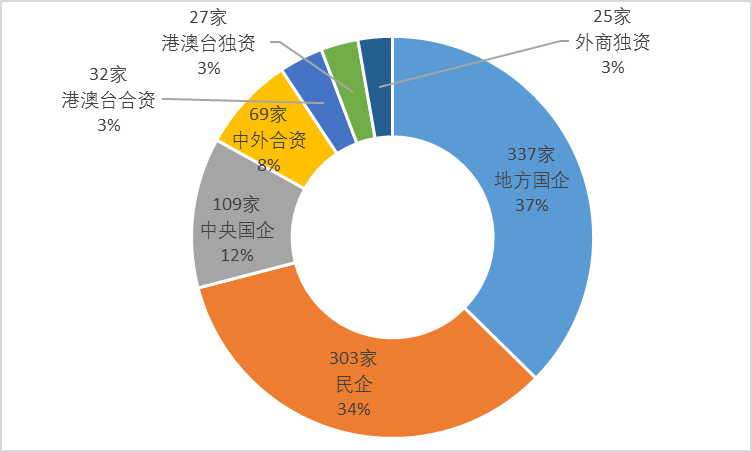

(2)原始权益人企业性质

原始权益人企业性质方面与上一季度保持一致,国企和民企家数各占一半,但从备案累计规模来看民企占总备案累计规模比重较大,高于地方国企与中央国企。民企备案累计规模20524.21亿元,占比达63.00% ,中央国企以及地方国企备案累计规模12051.35亿元,占比为37.00%。

图3原始权益人企业性质家数分布情况

(3)原始权益人所属地区与行业

从原始权益人所属地区来看,北京、上海、深圳、广东等经济发达地区的原始权益人备案产品累计规模为14944.63亿元,占比45.88%;存续规模为4861.55亿元,占比33.34%。

发行企业ABS的原始权益人多数从事金融业、租赁和商业服务业以及房地产业,合计备案累计规模占比达84.53%。其中,金融业备案累计规模14649.49亿元,占总备案累计规模44.97%;租赁和商业服务业备案累计规模10254.05亿元,占比31.48%;房地产行业备案累计规模2631.29亿元,占比8.08%。其他原始权益人行业较为分散,批发和零售业、建筑业以及电力、热力、燃气及水生产和供应业备案累计规模相对靠前。

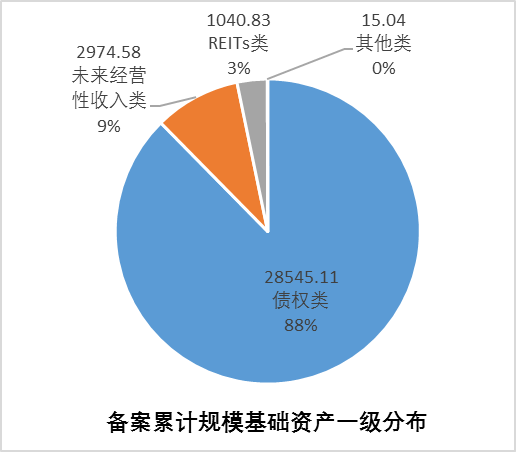

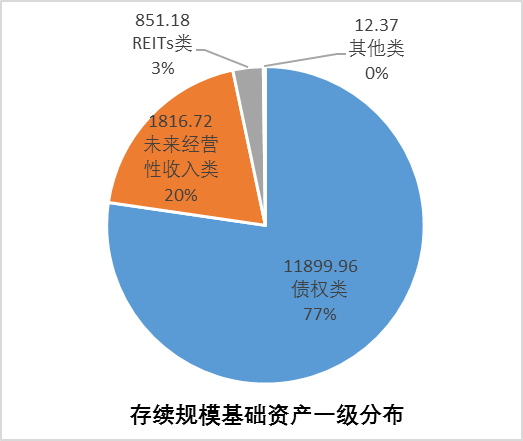

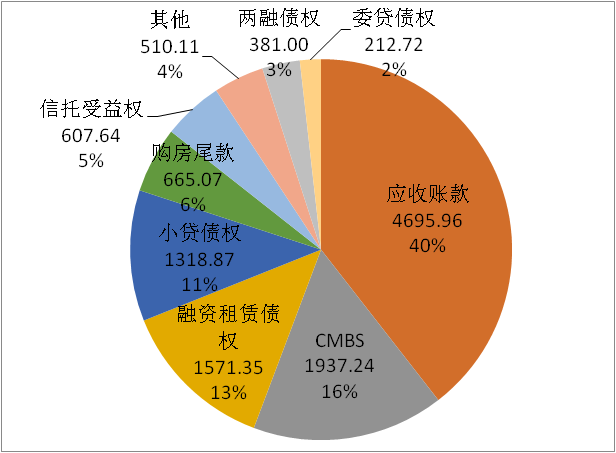

(三)基础资产

从基础资产一级分类来看,债权类产品备案累计规模占比87.63%,存续规模占比77.30%;其次是未来经营性收入类产品,占比在10%左右,REITs类以及其他类占比较小。

图4基础资产一级分类备案累计规模以及存续规模分布情况

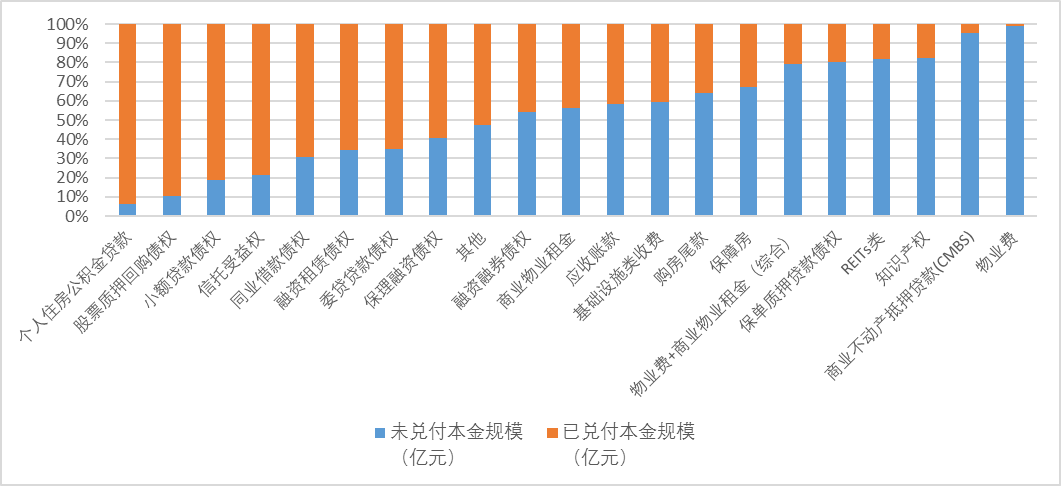

截至三季度,企业ABS已兑付本金规模为17995.33亿元,兑付比例为55.24%,兑付比例较二季度上升3.24%。其中,个人住房公积金贷款产品基数较小,兑付比例最高,达92.35%;保理融资债权、两融债权、商业物业租金 等其他类型产品兑付比例低于60.00%。

图5基础资产二级分类存续规模与兑付规模占比情况

从基础资产二级分类来看,债权类产品中企业应收账款类存续规模占比最大,达39.46%,较二季度上升了3.09%;未来经营性收入类中基础设施收费收益权产品存续规模占比较大,为58.16%,较二季度上升了1.40%; REITs类产品基础资产以购物中心、综合为主。

图6基础资产二级分类债权类、未来经营性收入类及REITs类产品存续规模分布

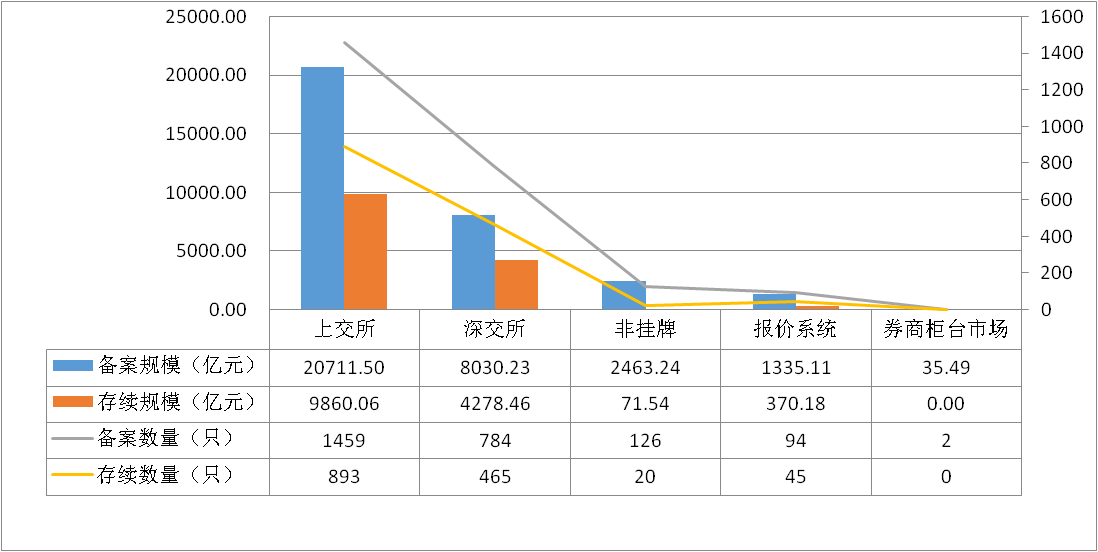

(四)拟挂牌转让场所分布情况

三季度拟在上交所挂牌的资产证券化产品发行规模和存续规模占比最大,均在60%以上,累计备案规模占比环比微降0.22%;拟在深交所挂牌的产品累计备案规模占比环比增长3.65%;拟在机构间私募产品报价与服务系统挂牌的产品规模占比环比减少4.20%,处于持续减少状态。

图7 拟挂牌场所分布情况

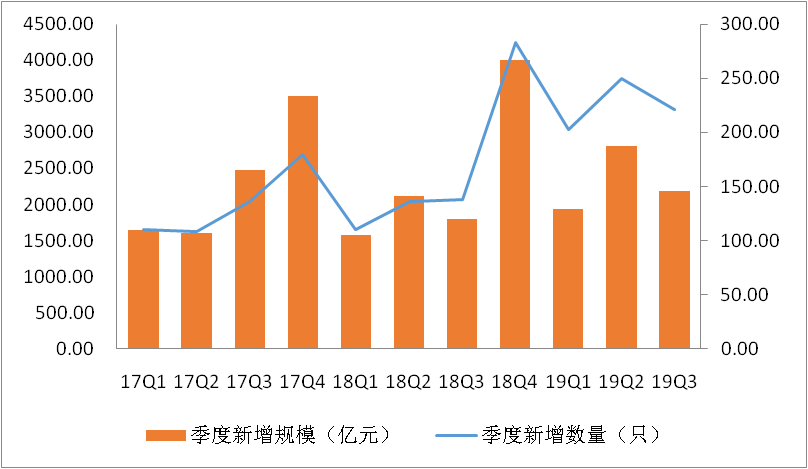

二、2019年三季度备案情况分析

三季度,企业资产证券化产品共备案确认221只,环比下降11.60%;备案新增规模2184.30亿元,环比下降22.16%。三季度出现产品清算小高峰,终止清算产品176只,环比增长26.62%;清算本金规模1958.61亿元,环比增长18.83%。三季度清算产品中,基础资产为应收账款、融资租赁债权以及小贷债权的产品数量占三季度清算产品数量76.70%。

图8季度新增规模及数量趋势

三季度新增备案产品规模与数量较去年同期均有一定程度上升,月度备案产品规模及数量稳中有降。

图9月度新增备案数据及规模趋势图

(一)不同基础资产新增备案情况

图10大类基础资产季度备案增量规模占比趋势图

应收账款类产品三季度新增备案规模1054.11亿元,与上季度新增备案规模基本持平,占季度规模增量的48.26%,为三季度备案规模最大的一类产品。从季度增量规模占比趋势来看,应收账款类产品季度新增规模占比环比上升27.18%。其次为融资租赁债权类产品,季度新增备案规模为406.20亿元,占比环比上升34.59%。商业不动产抵押贷款(CMBS) 季度新增备案规模为225.64亿元,占比环比上升13.41%。小额贷款类产品三季度新增备案规模118.00亿元,备案产品9只,规模占比环比下降55.08%。

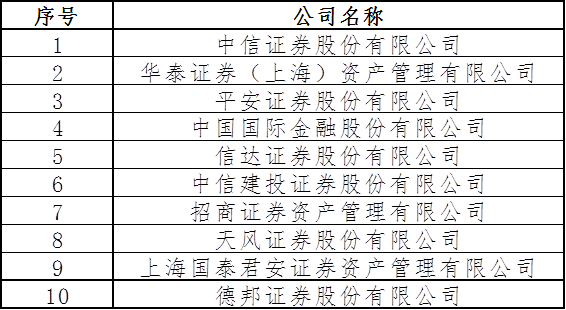

(二)管理人新增备案产品情况

三季度共有62家机构备案产品,证券公司51家备案产品195只,新增备案规模1954.17亿元;基金子公司10家备案产品25只,新增备案规模220.13亿元;信托公司1家备案产品1只,新增备案规模10.00亿元。与上季度数据相比,证券公司季度新增备案规模环比下降20.86%,备案数量环比下降12.16%;基金子公司季度新增备案规模环比下降34.61%,备案数量环比下降10.71%。

表4 2019年三季度管理人季度新增备案规模排名